‘आयकर दिवस 2024’ मनाना: बदलाव की यात्रा।

|

😊 Please Share This News 😊

|

आयकर क्या है? आयकर किसी भी वित्त वर्ष के दौरान व्यक्तियों और कंपनियों द्वारा अर्जित आय पर लगाया जाने वाला सरकारी कर है। ‘आय’ में ऐसे विभिन्न स्रोत शामिल हैं जिन्हें आयकर अधिनियम की धारा 2(24) के तहत व्यापक रूप से परिभाषित किया गया है। यहां एक सरल विवरण दिया गया है:

- वेतन से अर्जित आय: इसमें किसी नियोक्ता की ओर से अपने कर्मचारी को किए जाने वाले समस्त भुगतान शामिल हैं, जैसे कि मूल वेतन, भत्ते, कमीशन, और सेवानिवृत्ति लाभ।

- मकान संपत्ति से अर्जित आय: आवासीय या व्यावसायिक संपत्तियों से अर्जित किराया आय कर योग्य है।

- व्यवसाय या पेशे से अर्जित आय: खर्चों में कटौती के बाद व्यवसाय या पेशे से होने वाले लाभ पर कर लगाया जाता है।

- पूंजीगत लाभ से अर्जित आय: संपत्ति या आभूषण जैसी पूंजीगत संपत्तियों को बेचने से होने वाले लाभ पर कर लगता है। ये लाभ दीर्घकालिक या अल्पकालिक हो सकते हैं।

- अन्य स्रोतों से अर्जित आय: इसमें वह आय शामिल है जो अन्य श्रेणियों में शामिल नहीं है जैसे कि बचत ब्याज, पारिवारिक पेंशन, उपहार, लॉटरी जीत, और निवेश पर रिटर्न।

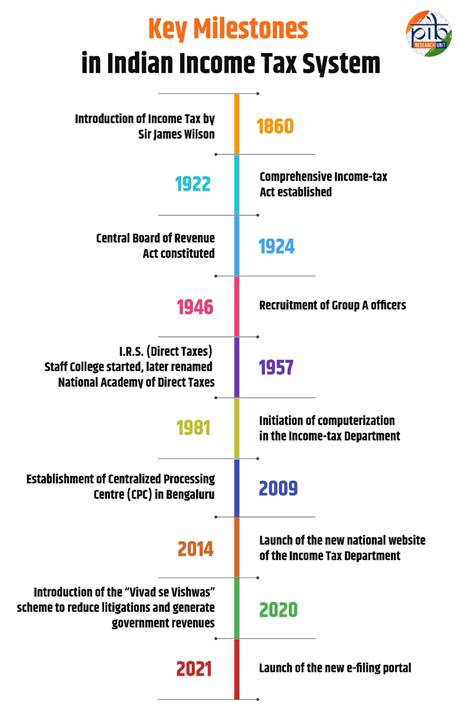

पृष्ठभूमि- 24 जुलाई को मनाया जाने वाला आयकर दिवस भारत के राजकोषीय इतिहास में एक महत्वपूर्ण मील का पत्थर है। यह दिन वर्ष 1860 में सर जेम्स विल्सन द्वारा भारत में आयकर की शुरुआत किए जाने की याद दिलाता है। वैसे तो इस प्रारंभिक कार्यान्वयन ने इसका आधार तैयार किया था, लेकिन यह वर्ष 1922 का व्यापक आयकर अधिनियम ही था जिसने सही मायनों में देश में एक सुव्यवस्थित कर प्रणाली की स्थापना की। इस अधिनियम ने न केवल विभिन्न आयकर प्राधिकरणों को औपचारिक रूप प्रदान किया, बल्कि एक सुव्यवस्थित प्रशासनिक रूपरेखा की नींव भी रखी।

वर्ष 1924 में केंद्रीय राजस्व बोर्ड अधिनियम ने आयकर अधिनियम को संचालित करने के लिए उत्तरदायी एक वैधानिक निकाय के रूप में बोर्ड का गठन करके इस रूपरेखा को और भी ज्यादा मजबूत किया। इस अवधि में प्रत्येक प्रांत के लिए आयकर आयुक्तों की नियुक्ति की गई जिन्हें सहायक आयुक्तों और आयकर अधिकारियों द्वारा आवश्यक सहायता प्रदान की गई।वर्ष 1946 में ग्रुप ए अधिकारियों की भर्ती एक और महत्वपूर्ण घटनाक्रम था, जिसका प्रारंभिक प्रशिक्षण बॉम्बे और कलकत्ता में आयोजित किया गया था। वर्ष 1957 में नागपुर में आई.आर.एस. (प्रत्यक्ष कर) स्टाफ कॉलेज, जिसे बाद में राष्ट्रीय प्रत्यक्ष कर अकादमी का नाम दिया गया, की स्थापना होने से विभाग के भीतर प्रोफेशनल विकास को और भी ज्यादा मजबूती मिली।वर्ष 1981 में कम्प्यूटरीकरण की शुरुआत के साथ हुई तकनीकी प्रगति ने भी महत्वपूर्ण भूमिका निभाई। इस प्रारंभिक चरण में इलेक्ट्रॉनिक रूप से चालान की प्रोसेसिंग करने पर ध्यान केंद्रित किया गया। अंततः वर्ष 2009 में ई-फाइल्ड और पेपर रिटर्न की व्यापक प्रोसेसिंग को संभालने के लिए बेंगलुरू में सेंट्रलाइज्ड प्रोसेसिंग सेंटर (सीपीसी) की स्थापना की गई, जो क्षेत्राधिकार-मुक्त तरीके से कुशलतापूर्वक काम कर रहा है।आयकर दिवस न केवल भारत में कर प्रशासन के ऐतिहासिक घटनाक्रम की सराहना करता है, बल्कि और भी अधिक कुशल एवं करदाता-अनुकूल प्रणाली बनाने के उद्देश्य से हुई निरंतर प्रगति और आधुनिकीकरण के प्रयासों पर भी प्रकाश डालता है।

आयकर का महत्व

आयकर एक प्रभावकारी सरकार के मूलभूत कार्यों में आवश्यक सहयोग प्रदान करके राष्ट्र निर्माण में महत्वपूर्ण भूमिका निभाता है। यह सुरक्षा सुनिश्चित करने, स्वास्थ्य सेवा, शिक्षा और अवसंरचना जैसी आवश्यक सेवाओं का वित्तपोषण करने के लिए आवश्यक राजस्व मुहैया कराता है। ये सेवाएं नागरिकों की भलाई और समाज के समग्र विकास के लिए महत्वपूर्ण हैं। इसके अतिरिक्त, आयकर से प्राप्त राजस्व विभिन्न क्षेत्रों में निवेश सुनिश्चित करके, विकास की गति तेज करके और रोजगार अवसर सृजित करके आर्थिक विकास को सु्गम बनाता है।कराधान धन संचय और पुनर्वितरण के बीच संतुलन भी सुनिश्चित करता है, जो सरकार के सामाजिक चरित्र को सही स्वरूप देता है। यह सरकारी शक्ति के निर्माण और उसे बनाए रखने एवं एक सामाजिक अनुबंध स्थापित करने में मदद करता है जो सरकार और उसके नागरिकों के बीच अधिक जवाबदेही को बढ़ावा देता है। व्यक्तियों और कारोबारियों को अपनी कमाई का एक हिस्सा योगदान करने के लिए बाध्य करके कराधान यह सुनिश्चित करता है कि सार्वजनिक वस्तुओं और सेवाओं के लिए संसाधन उपलब्ध हों, जिससे सामाजिक समानता और सामंजस्य बढ़ता है।कर सुधारों के माध्यम से सरकारें अधिक उत्तरदायी और जवाबदेह गवर्नेंस विकसित कर सकती हैं,  जिससे सरकारी क्षमता का विस्तार हो सकता है और वैधता बढ़ सकती है। प्रभावकारी कर प्रणाली ऐसी नीतियां तैयार करने को बढ़ावा दे सकती है जो आबादी की जरूरतों और प्राथमिकताओं को दर्शाती हैं, जिससे सरकार और उसके लोगों के बीच जुड़ाव मजबूत होते हैं। यह जवाबदेही एक सद्गुणी चक्र बना सकती है, जहां बेहतर सार्वजनिक सेवाएं सरकार में अधिक विश्वास सृजित करती हैं, अनुपालन को प्रोत्साहित करती हैं और सरकार को और ज्यादा मजबूत बनाती हैं।अत: आयकर न केवल राजस्व सृजन के लिए आवश्यक है, बल्कि अपने नागरिकों की जरूरतों को पूरा करने और समग्र सामाजिक कल्याण को बढ़ावा देने में सक्षम प्रभावकारी, आत्मनिर्भर सरकारें बनाने के लिए भी जरूरी है। आयकर का महत्व केवल वित्तीय विचारों तक ही सीमित नहीं है, बल्कि यह एक स्थिर, समतापूर्ण, और समृद्ध समाज के निर्माण में भी महत्वपूर्ण योगदान देता है।

जिससे सरकारी क्षमता का विस्तार हो सकता है और वैधता बढ़ सकती है। प्रभावकारी कर प्रणाली ऐसी नीतियां तैयार करने को बढ़ावा दे सकती है जो आबादी की जरूरतों और प्राथमिकताओं को दर्शाती हैं, जिससे सरकार और उसके लोगों के बीच जुड़ाव मजबूत होते हैं। यह जवाबदेही एक सद्गुणी चक्र बना सकती है, जहां बेहतर सार्वजनिक सेवाएं सरकार में अधिक विश्वास सृजित करती हैं, अनुपालन को प्रोत्साहित करती हैं और सरकार को और ज्यादा मजबूत बनाती हैं।अत: आयकर न केवल राजस्व सृजन के लिए आवश्यक है, बल्कि अपने नागरिकों की जरूरतों को पूरा करने और समग्र सामाजिक कल्याण को बढ़ावा देने में सक्षम प्रभावकारी, आत्मनिर्भर सरकारें बनाने के लिए भी जरूरी है। आयकर का महत्व केवल वित्तीय विचारों तक ही सीमित नहीं है, बल्कि यह एक स्थिर, समतापूर्ण, और समृद्ध समाज के निर्माण में भी महत्वपूर्ण योगदान देता है।

वर्तमान परिदृश्य

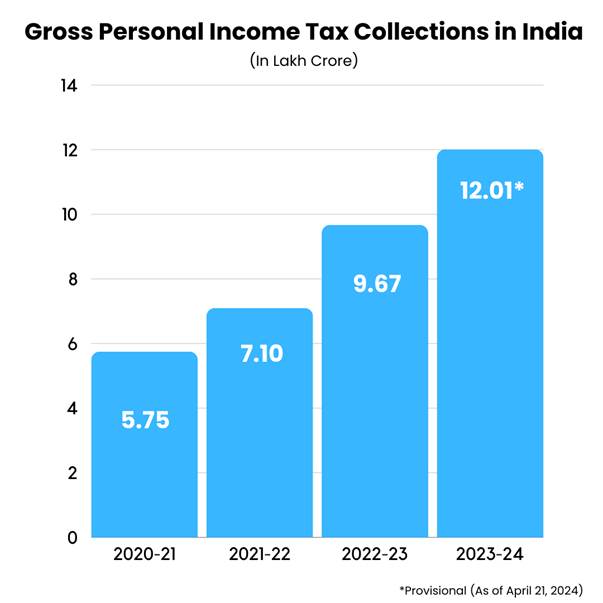

भारत में व्यक्तिगत आयकर (पीआईटी) के परिदृश्य में हाल के वर्षों में उल्लेखनीय वृद्धि देखी गई है, जो देश की बढ़ती अर्थव्यवस्था और बेहतर कर अनुपालन को दर्शाती है। The वित्त वर्ष 2020-21 में प्रतिभूति लेन-देन कर (एसटीटी) सहित सकल व्यक्तिगत आयकर 5.75 लाख करोड़ रुपये का था। कोविड-19 महामारी द्वारा उत्पन्न आर्थिक चुनौतियों के बावजूद इसने राष्ट्रीय राजस्व में व्यापक योगदान दिया।अगले वित्त वर्ष 2021-22 में सकल पीआईटी संग्रह में उल्लेखनीय वृद्धि हुई, जो बढ़कर 7.10 लाख करोड़ रुपये हो गया। इस वृद्धि का श्रेय धीरे-धीरे हो रही आर्थिक रिकवरी और कर संग्रह व्यवस्था में बेहतरी को दिया जा सकता है। यह रुझान 2022-23 में भी जारी रहा, और राशि 9.67 लाख करोड़ रुपये तक पहुंच गई, जो अभी जारी कर सुधारों की प्रभावशीलता और उत्साहपूर्ण आर्थिक माहौल को दर्शाता है।

2023-24 तक एसटीटी सहित व्यक्तिगत आयकर संग्रह बढ़कर 12.01 लाख करोड़ रुपये (अनंतिम, 21 अप्रैल, 2024 तक) हो गया था। यह उल्लेखनीय वृद्धि भारतीय अर्थव्यवस्था की लचीलेपन और मजबूती को रेखांकित करती है, और इसके साथ ही करदाताओं द्वारा बेहतर अनुपालन करने और कर आधार को व्यापक बनाने के सरकारी प्रयासों को भी दर्शाती है। पीआईटी संग्रह में वृद्धि भारत की आर्थिक अवसंरचना और जन कल्याण कार्यक्रमों में सहयोग देने में आयकर की महत्वपूर्ण भूमिका पर प्रकाश डालती है।

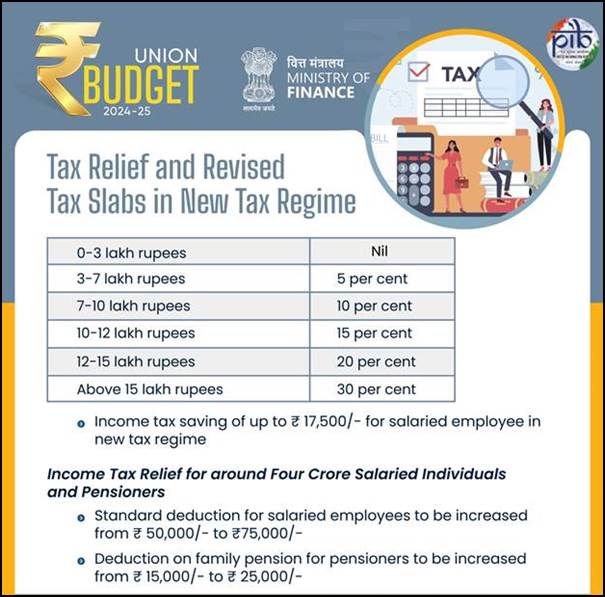

बजट 2024-25: आयकर स्लैब में बदलाव

2024-25 के बजट में वेतनभोगी कर्मचारियों और पेंशनभोगियों को लाभ पहुंचाने के लिए आयकर व्यवस्था में कई बदलाव किए गए हैं। नई कर व्यवस्था को चुनने वाले वेतनभोगी कर्मचारियों के लिए मानक कटौती को 50,000 रुपये से बढ़ाकर 75,000 रुपये कर दिया गया है। इसी तरह पेंशनभोगियों के लिए पारिवारिक पेंशन पर कटौती को 15,000 रुपये से बढ़ाकर 25,000 रुपये कर दिया गया है। इसके अतिरिक्त, आकलन को अब तीन साल के बाद आकलन के वर्ष के समापन से लेकर पांच साल तक फिर से खोला जा सकता है, केवल अगर आकलन से बची हुई आय 50 लाख रुपये से अधिक हो। संशोधित कर व्यवस्था व्यापक लाभ प्रदान करती है, वेतनभोगी कर्मचारियों को संभावित रूप से आयकर में 17,500 रुपये तक का लाभ मिल सकता है।

अन्य उल्लेखनीय पहल

केंद्र सरकार ने कर चोरी पर अंकुश लगाकर, कर आधार को व्यापकबनाकर/दायरा बढ़ाकर, प्रौद्योगिकी के उपयोग के माध्यम से स्वैच्छिक अनुपालन को बढ़ावा देकर और डिजिटल लेनदेन को बढ़ावा देकर कर संग्रह को बढ़ावा देने और कर आधार का विस्तार करने के लिए कई कदम उठाए हैं। सरकार द्वारा उठाए गए कुछ कदम इस प्रकार हैं:

व्यक्तिगत आयकर का सरलीकरण

- वित्त अधिनियम, 2020: व्यक्तिगत करदाताओं को कम स्लैब दरों पर आयकर का भुगतान करने का विकल्प प्रदान किया गया, यदि वे निर्दिष्ट छूट और प्रोत्साहन का लाभ नहीं उठाते हैं।

- वित्त अधिनियम, 2023: व्यक्तियों पर लागू दरों का दायरा बढ़ाया गया तथा दरों को कम किया गया, जिसमें प्रावधान किया गया कि आकलन वर्ष 2024-25 से आयकर अधिनियम, 1961 की धारा 115बीएसी(1ए) के तहत दरें ही डिफॉल्ट दरें होंगी।

नया फॉर्म 26एएस

- इसमें स्रोत पर कर की कटौती या संग्रह, निर्दिष्ट वित्तीय लेनदेन (एसएफटी), करों का भुगतान, मांग और रिफंड आदि पर सभी जानकारी शामिल है।

- फॉर्म 26एएस में एसएफटी डेटा का विवरण करदाताओं को उनके लेन-देन के बारे में पहले से ही जानकारी देता है, जिससे उन्हें अपनी वास्तविक आय का खुलासा करने के लिए प्रोत्साहित किया जाता है।

आयकर रिटर्न (आईटीआर) को पहले से भरना

कर अनुपालन को आसान बनाने के लिए व्यक्तिगत करदाताओं को पहले से ही भरे हुए आईटीआर प्रदान किए गए हैं। इसके दायरे में वेतन आय, बैंक ब्याज, लाभांश आदि जैसी जानकारी शामिल है।

अद्यतन रिटर्न

अधिनियम की धारा 139(8ए): करदाताओं को संबंधित आकलन वर्ष के समापन से दो साल के भीतर कभी भी अपना रिटर्न अपडेट करने की सुविधा मिलती है, जिससे उन्हें स्वेच्छा से चूक या गलतियों को स्वीकार करके और लागू अतिरिक्त कर का भुगतान करके एक अद्यतन रिटर्न दाखिल करने की सुविधा मिलती है।

ई-सत्यापन योजना

यह योजना अधिकारियों को कर चोरी को कम करने के लिए करदाता की आय के सटीक और व्यापक निर्धारण के लिए जानकारी एकत्र करने में सक्षम बनाती है। यह योजना करदाताओं को विभिन्न स्रोतों से एकत्रित संबंधित वित्तीय जानकारी प्रदान करती है।

आयकर रिटर्न

आयकर रिटर्न (आईटीआर) एक ऐसा फॉर्म है जिसे व्यक्तियों को भारत के आयकर विभाग को जमा करना होता है। इसमें व्यक्ति की आय और उस पर वर्ष के दौरान चुकाए जाने वाले करों के बारे में जानकारी होती है। आईटीआर में दाखिल की गई जानकारी एक विशेष वित्त वर्ष से संबंधित होनी चाहिए, जो 1 अप्रैल से शुरू होकर अगले वर्ष की 31 मार्च को समाप्त होती है।

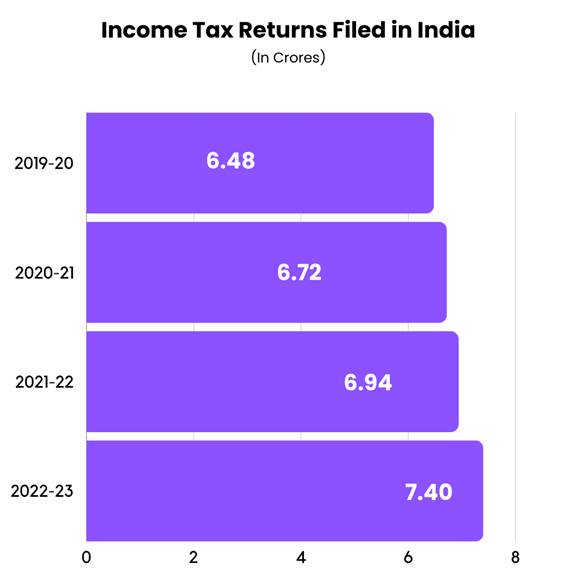

पिछले चार वर्षों में आयकर रिटर्न दाखिल करने वाले व्यक्तियों की संख्या:

2019-20: 6.48 करोड़

2020-21: 6.72 करोड़

2021-22: 6.94 करोड़

2022-23: 7.40 करोड़

ये आंकड़े आयकर रिटर्न दाखिल करने वाले व्यक्तियों की संख्या में लगातार वृद्धि को दर्शाते हैं, जो बढ़ते कर आधार और बेहतर कर अनुपालन के बारे में संकेत देते हैं।

निष्कर्ष

भारत में आयकर दिवस 2024 मनाया जा रहा है, यह स्पष्ट है कि देश का कर प्रशासन वर्ष 1860 में अपनी स्थापना के बाद से अब तक एक लंबा सफर तय कर चुका है। एक अल्पविकसित कर प्रणाली से आगे बढ़कर एक उत्कृष्ट, प्रौद्योगिकी-संचालित ढांचे तक की यात्रा देश की प्रगति का प्रमाण है। यह दिवस भारत में कर प्रशासन के ऐतिहासिक विकास और कर अनुपालन को बढ़ाने तथा करदाताओं के लिए प्रक्रिया को सरल बनाने के उद्देश्य से निरंतर जारी सुधारों की याद दिलाता है।

पीडीएफ डाउनलोड करने के लिए यहां क्लिक करें

|

व्हाट्सप्प आइकान को दबा कर इस खबर को शेयर जरूर करें |

More Stories

[responsive-slider id=1466]

[responsive-slider id=1466]